Depuis mars 2021, le règlement européen SFDR (Sustainable Finance Disclosure Regulation) impose aux sociétés de gestion de classer leurs fonds d’investissement dans les catégories « article 6 » sans objectif d'investissement durable, ou « article 8 » et « article 9 », réservés aux fonds à objectif d’investissement durable qui détiennent des actifs répondant à la définition de « durable » (100 % pour l’article 9). Cette définition fait encore l’objet d’un flou artistique et les indicateurs « sélectionnés » pour atteindre ces objectifs s’appuient sur des éléments clés environnementaux ou sociaux pas ou peu renseignés par les émetteurs eux-mêmes.

Cependant, début 2024, les sociétés sélectionnées par les gestionnaires de portefeuille devront appliquer des pratiques de transparence (plan de mise en œuvre des objectifs de développement durable, réalisations et données disponibles) et par ailleurs, faire preuve de bonne gouvernance, mais sans qu’aucune notion de seuil ni d’objectif ne soit encore définie par la réglementation... Le « G » de l’ESG n'attire pas le même niveau d'attention que le « E » voire même le « S » et pourtant, un processus de gouvernance approprié au sein de l’entreprise est essentiel pour la réussite des enjeux de durabilité dans leur ensemble et leur compréhension. C’est dans ce cadre que l’investisseur, traditionnellement attentif au discours plus ou moins dense en matière extra-financière des dirigeants voire d’un administrateur indépendant, va chercher à trouver une partie prenante très opérationnelle et au carrefour des métiers de l’entreprise.

En effet, si historiquement la responsabilité des enjeux de durabilité a mis du temps à s’officialiser au niveau de la gouvernance de l’entreprise, et notamment des conseils d'administration, une certaine dynamique s’installe avec la montée en puissance du Chief Sustainability Officer (CSO) en tant que poste de direction.

La directive européenne sur les rapports de durabilité des entreprises (CSRD) va donc obliger ces dernières à publier des informations détaillées sur les questions de durabilité. Cela va contribuer à renforcer le tissu organisationnel des conseils d'administration et des directions générales dans l'intégration de l'ESG. Et ici, le Chief Sustainability Officer (CSO) peut faire la différence.

Selon l’étude Strategy&research de PwC, sur les deux dernières années, le nombre de CSO dans le monde a considérablement augmenté tandis que des questions ESG ont commencé à influencer la prise de décision des investisseurs. Sur 1 640 entreprises cotées étudiées, un peu moins d'un tiers d'entre elles ont désormais un poste officiel de CSO, ce qui représente une augmentation significative par rapport à la décennie antérieure. En contact avec toutes les parties prenantes, plus de 8 CSO sur 10 sont rattachés soit au président, soit au conseil d'administration. Aux prérogatives plus grandes que celles du responsable RSE, en charge du reporting, le CSO est au carrefour de tous les métiers internes et de toute la chaîne de valeur. Il va devoir synthétiser l'information et prioriser les initiatives pour créer un plan d'action. Reste à savoir si la responsabilisé du CSO dépendra ou pas de mesures de performance, tant pour informer les investisseurs que pour influencer les parties prenantes internes...

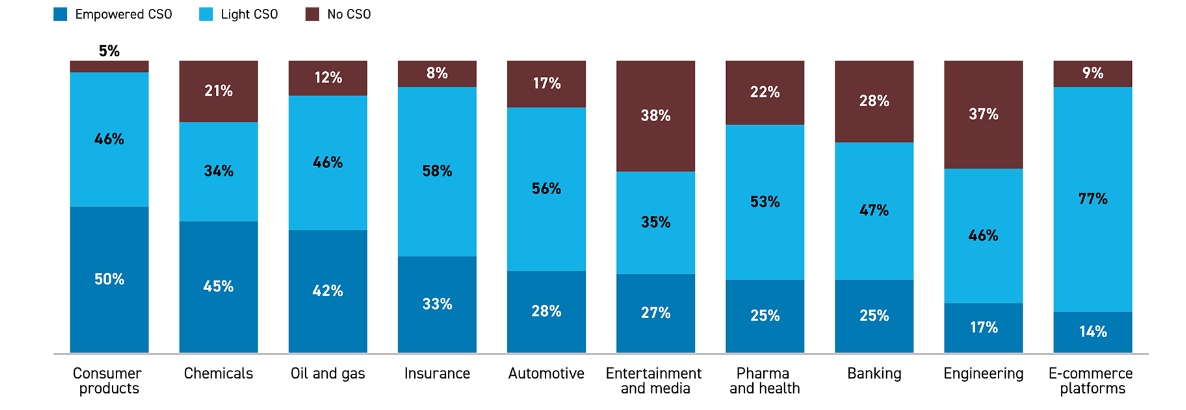

En effet, selon l’étude, un nombre important de cadres occupent le poste de CSO, mais ne participent pas à la stratégie globale de durabilité de l'entreprise, se concentrant uniquement sur des aspects spécifiques de la durabilité tels que la responsabilité sociale des entreprises (RSE) ou la santé, la sécurité et l'environnement (SSE). Si peu de CSO ont donc accès au conseil d’administration, certains secteurs d’activité confrontés à des enjeux cruciaux de durabilité sont davantage en avance :

Part des entreprises par secteur d’activité ayant un CSO (n = 1 640)

Source : PwC Strategy & Research

Les CSO ont un rôle majeur sur la transparence et le suivi des performances financières et extra-financières au sein de l'organisation. Ceux-ci doivent être en mesure de relier les initiatives ESG à l’orientation globale de l’organisation. Certains secteurs sensibles ont donc pris les devants.

Par ailleurs, les investisseurs attendent que les équipes de direction soient tenues responsables de leurs performances ESG réelles plutôt que de leurs simples déclarations. La combinaison d'une plus grande transparence et d'une reconnaissance plus large de l'importance d'aborder les questions ESG fait partie de la stratégie ; l’alignement des structures de rémunérations des dirigeants sur les objectifs ESG fait également l’objet de fortes attentes.

Selon le baromètre de confiance Edelman 2022, les entreprises sont désormais l'institution qui inspire le plus confiance, devant les gouvernements et les médias, et elles sont également considérées comme les plus compétentes.

Le CSO ne prend pas en charge les éléments ESG comme un ensemble d’initiatives « complémentaires », mais se concentre sur les ressources ESG à même d’élaborer un véritable programme de transformation durable. Et si l’objet n’est plus la conformité, mais clairement de créer de l’impact (entreprise à mission) alors le Chief Impact Officer aura sa place également. Face aux enjeux de durabilité, l’entreprise se réorganise et le CSO sort de l’ombre pour devenir essentiel, pour le plus grand intérêt de l’investisseur.

Achevé de rédiger le 2 janvier 2023