2022, un remake de 2021 pour le secteur bancaire ?

Les banques ont connu un excellent millésime 2021, avec une performance de l’indice bancaire de 34%, soit 12% au-dessus de l’indice Stoxx 600. Les activités de marchés ont battu des records, les activités de banque de détail ont repris des couleurs après une année 2020 marquée par plusieurs mois de confinements, les opérations de fusion-acquisitions ont fortement augmenté, les volatilités des marchés ont nourri les volumes de transactions, et les aides gouvernementales ont empêché les faillites d’entreprises. Les résultats retrouvent une trajectoire dynamique, grâce notamment à des coupes de 50% du niveau de provisions et des revenus en hausse de plus de 7%. 2022 commence sur les chapeaux de roues : 9% de surperformance pour le secteur avant la crise Ukrainienne, alors que 65% des 26 principales banques européennes ont déçu sur les coûts et 50% sur les provisions... Après des années de contraintes réglementaires et des baisses de profits, les banques ont enfin retrouvé l’intérêt des investisseurs, qui par ailleurs commencent à se détourner des valeurs de croissance et penser à une certaine normalisation de la situation sanitaire. Alors 2022 est-elle un retour à la normale ou bien une poursuite de la bonne tendance observée ?

2022, le début du redressement des taux !

2022 est l’année du redressement des taux d’intérêt. Après une trentaine d’année de baisse du taux 10 ans US, la pente se redresse et atteint les 2%. En Europe, la tendance est la même avec un taux 10 ans en France de 0.8%, en Allemagne 0.3%, alors qu’ils étaient encore négatifs fin 2021. L’inflation va nourrir les anticipations de hausse des taux. La fin des plans de rachat d’actifs et la hausse des taux auront des conséquences sur le rythme économique et les volumes des emprunts (ce que l’on commence à constater en Italie sur les dernières statistiques nationales), la hausse du coût des dépôts pourrait pincer les marges à court-terme, mais ce redressement de la courbe devrait finir par être positif pour les banques européennes, ce que le marché a déjà joué avec la surperformances des banques anglaises (HSBC et Lloyd’s en premier lieu) et les banques exposées en Europe de l’Est, où plusieurs pays ont déjà relevé leurs taux (République Tchèque, Hongrie, Roumanie...). Les sensibilités ne sont pas marginales. 1% de hausse sans dégradation de la pente amène 1 à 2% de plus sur le RoTE en moyenne sur le secteur, et jusqu’à 3-4% sur certaines banques.

Dans un environnement stabilisé sur certains points

Ces mouvements de hausse des profits se font à un moment où les banques sont bien capitalisées et ont éclairci leur horizon à moyen terme. Les conditions et l’impact de Bâle 4 sont globalement connus, les prêts sujets à défaut sont au plus bas depuis des années, les ratios CET1 sont à des niveaux généralement bien supérieurs à leurs minima réglementaires et les banques ont suffisamment musclé leurs équipes de contrôle de risques pour éviter les écueils malheureux des dernières années. Les banques ont aussi engagé leur virage de la transition énergétique en se fixant des objectifs en termes d’émissions et de soutien aux industries polluantes. Par ailleurs, les opérations domestiques sont presque toutes réalisées (à l’exception de l’Italie notamment, où les rumeurs sont importantes autour de Banco BPM). Les acquisitions de taille réduite devraient cependant se poursuivre, après l’acquisition de Leaseplan par ALD (Société Générale) pour €4.9mrds, la vente de Bank of West de BNP pour $16.3mrds, l’achat des minoritaires Turques de BBVA ou encore la potentielle acquisition des actifs mexicains de Citi par Santander.

Et avec des éléments à surveiller

Les sujets à contrôler existent cependant. On notera évidemment la hausse des coûts salariaux et la pression pour trouver les talents, notamment dans certaines fonctions de conseil. Les dépenses informatiques continuent à peser sur les résultats. Les risques géopolitiques vont perturber les marchés et accroitre les risques. Les banques d’investissement devraient aussi connaître une normalisation de leurs résultats après une année 2021 exceptionnelle. Enfin, l’engagement ESG sera encore à regarder des très prêt. Chaque banque doit renforcer leurs objectifs et leur crédibilité quant à la transition énergétique.

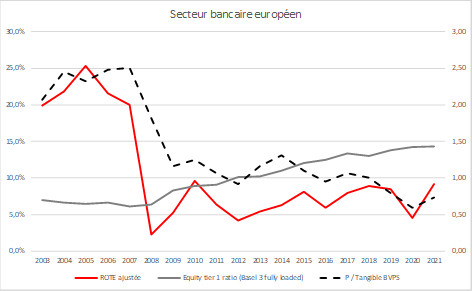

2022 caché par 2024

Tous les regards se tournent maintenant vers 2024-2025, où les retours sur fonds propres semblent encore peu valorisés, même en prenant des hypothèses conservatrices. A environ 9x les résultats, le secteur se paie encore moins cher qu’il y a quelque mois du fait des fortes révisions de bénéfices. Beaucoup de banques devraient pouvoir générer des retours supérieurs aux coûts de leurs fonds propres dans 2 à 3 ans, et rendre aux actionnaires les excédents de capital accumulés, qui peuvent atteindre 50% de leur capitalisation boursière comme pour Intesa ou Unicredit. Les journées investisseuses vont d’ailleurs se multiplier pour les acteurs bancaires. Après Unicredit, Intesa ou encore UBS récemment, BNP présentera ses objectifs long terme en mars, Société Générale lors des résultats du premier trimestre, ou encore Crédit Agricole en juin. Toutes se fixent des objectifs pour 2025, après l’implémentation de Bâle 4 et la fin des contributions au fonds de résolution unique. L’objectif est de dépasser la barre symbolique de 10% de RoTE pour la plupart des acteurs, et certains visent 15% ou plus comme Santander ou UBS.

En conclusion, le monde bancaire n’attire pas nécessairement par sa croissance, qui reste modérée, mais son niveau de valorisation demeure encore trop faible. Si le secteur a été acheté dans sa totalité depuis quelques mois, et notamment les sociétés les plus fragiles, nous pourrions assister avec le temps à une rotation vers les acteurs de qualité, car certaines banques restent fondamentalement moins rentables que d’autres. 2022 sera donc un remake de 2021, mais avec plus de différentiation intra-sectorielle. Le stock picking fera donc sans doute la différence cette année.

Achevé de rédiger le 17 février 2022